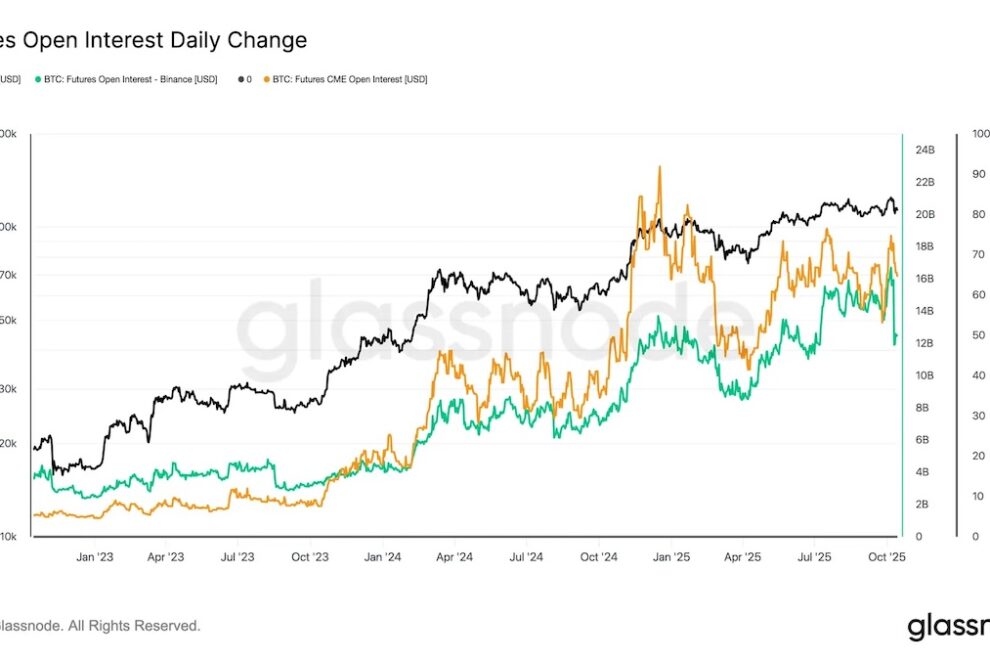

- ビットコインの建玉は10月10日、わずか1日で700億ドル(56万BTC)から580億ドル(48万1000BTC)に減少し、米ドル建てで史上最大の減少となった。

- CMEでの建玉は安定していた一方、バイナンス(Binance)では大規模なレバレッジ解消が見られ、この出来事が機関投資家のフローではなく、暗号資産(仮想通貨)ネイティブの流動性によって引き起こされたことを示唆している。

10月10日は、名目ベースで暗号資産史上最大規模の清算が発生した。デレバレッジ(レバレッジ解消)の規模は、建玉、すなわち未決済の先物および永久先物契約の総額を見ることで最も明確に把握できる。

Glassnodeのデータは、10日の急落の前に、ビットコイン(BTC)の建玉が史上最高の約700億ドル(約10兆5700億円、1ドル=151円換算)に達していたことを示している。これは約56万BTCの先物ポジションに相当した。

デレバレッジの後、建玉は約580億ドル(約48万1000BTC)に減少した。 米ドル建て建玉はビットコイン価格(当該期間中に12万2000ドルから10万7000ドルへ下落)の影響を受けるため、建玉をBTC建てで見る方が、デレバレッジ規模の正確な把握に有効である。

Glassnodeのデータによれば、10日には米ドル建てでビットコイン史上最大のデレバレッジが発生し、100億ドル以上がわずか1日で建玉から消滅した。

BTC建てでは、2020年3月の新型コロナウイルスパンデミック時に次ぐ、記録上2番目に大きいデレバレッジであった。しかし、当時はビットコインが約5000ドルで取引されていたのに対し、今回は12万2000ドルで取引されていたことに注意することが重要であり、これは名目ベースでの比較に著しく影響する。

取引所別にデータを分析すると、どこでデレバレッジが発生したかがわかる。機関投資家が通常使用するビットコイン先物の最大の取引所であるシカゴ・マーカンタイル取引所(CME)はほとんど変化がなく、建玉は約14万5000BTCで安定を保った。

対照的に、2番目に大きい先物取引所であるバイナンスは著しい減少を記録し、建玉は160億ドル(13万BTC)から120億ドル(10万5000BTC)に急減した。

これは、デレバレッジが伝統的金融の参加者によって引き起こされたのではなく、主に暗号資産ネイティブの取引エコシステム内に集中していたことを示唆している。

歴史的に、この規模の大規模な1日または短期の建玉の減少は、しばしば市場の底と一致してきた。以前の例としては、2020年3月のパンデミックによる急落、2021年夏の中国によるマイニング禁止の際の下落、および2022年11月のFTXの崩壊が挙げられる。

|翻訳・編集:山口晶子

|画像:バイナンス(緑)とCME(オレンジ)のビットコイン先物の建玉(Glassnode)

|原文:Crypto-Native Traders, Not TradFi, Drove Bitcoin’s Largest Deleveraging Event