- CME先物は、ビットコインよりも速いペースで資金がイーサリアムに流入し始めていることを示している。

- デリビットに上場されているオプションは、イーサリアムコールオプションのバイアスが強まっていることを示唆している。

主要なデリバティブ市場の指標は、洗練されたトレーダーがビットコイン(BTC)からイーサリアム(ETH)に目を向けていることを示しており、今後数週間でETHがアウトパフォームする可能性を示唆している。

米CoinDeskのデータによると、ビットコインは今期60%以上上昇したのに対し、債券のような魅力とESG準拠のラベルを備えたデフレ資産とされるイーサリアムは35%の上昇と大きく出遅れている。より長い時間枠ではパフォーマンスの差はさらに広がり、ビットコインが163%の上昇であるのに対し、エーテルは89%だ。

しかし、イーサリアム先物への資金流入がビットコインを上回っているため、この差は縮まる可能性がある。ベロ・データ(Velo Data)によると、想定建玉(シカゴ・マーカンタイル取引所、CMEの現物決済のイーサリアム先物契約にロックされたドル建て金額)は、過去5日間で30%増の7億1100万ドル(約1040億円、1ドル=146円換算)となり、ビットコインの19%増の49億ドル(約7200億円)を増加率で上回った。CMEのETH標準先物のサイズは50ETHで、ビットコインは5BTCである。

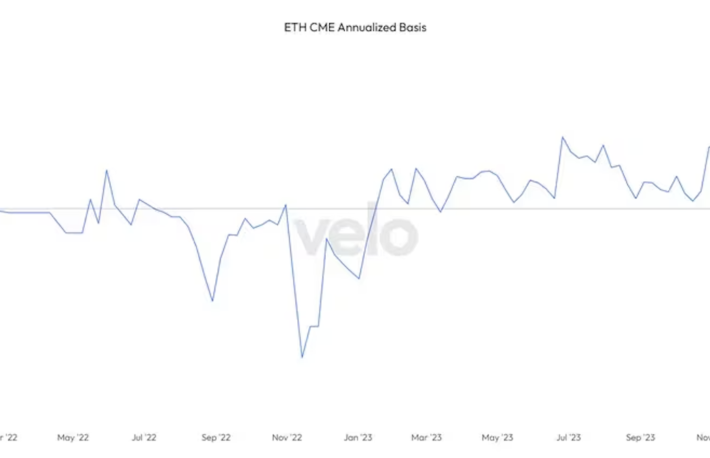

イーサリアムとビットコインのCME先物の価格設定に正のスプレッドが出現していることも、同様のことを示唆している。Reflexivity Researchによると、スポット指数価格に対するイーサリアム先物のプレミアムは、今週初めにビットコインよりも5%高かった。

「CMEにおけるイーサリアムの先物ベーシス(スポット価格と先物価格の差)は現在、ビットコインに対して5%のプレミアムで取引されており、現在20%を超えている。さらに、CMEにおけるETHの建玉は、ビットコインの上昇に遅れた後、現在上昇し始めていることがわかる」とReflexivity Researchは12月5日付けのマーケットアップデートで述べている。

「断言するには時期尚早かもしれないが、『tradfi(伝統的市場)』は2カ月後にETHの上場投資信託(ETF)取引に転向している可能性がある」とReflexivity Researchは述べ、「市場がETH ETFを先行投資し始めた初期の兆候を引き続き監視する必要がある」としている。

一方、デリビット(Deribit)に上場されているオプション市場では、トレーダーはイーサリアムのコールとビットコインのプットに傾き始めている。コール・オプションは、後日、原資産をあらかじめ決められた価格で購入する権利を提供するが、義務は負わない。コールの買い手は暗黙のうちに市場に強気であり、プットの買い手は弱気である。

アンバーデータ(Amberdata)によると、4週間後に満期を迎えるコール・オプションとプット・オプションのインプライド・ボラティリティ・プレミアム(あるいは需要間のスプレッド)を測定するイーサリアム1カ月コール・プット・スキューは、今月は2倍の4%超となっており、コール・バイアスが強まっていることを示している。一方、BTCの1カ月スキューは5%から2%に低下しており、トレーダーがコールよりもプットに傾き始めていることを示している。

おそらくビットコインは一息つき、イーサリアムは今後数週間でビットコインに追いつくことができるだろう。

|翻訳:CoinDesk JAPAN

|編集:井上俊彦

|画像:Velo Data

|原文:Two Key Metrics Show Crypto Traders Turning to Ether From Bitcoin