トレーダーはボラティリティを好み、イーサリアム(ETH)とビットコイン(BTC)はもうすぐ大きなボラティリティを見せる可能性がある。建玉レバレッジ比率の動きを見たアナリストは述べた。

建玉レバレッジ比率は、未決済の永久先物にロックされた金額を原資産となる暗号資産の時価総額で割ったもの。市場規模に対するレバレッジ度合い、あるいはデリバティブ市場に対するスポット価格の感度を表す。

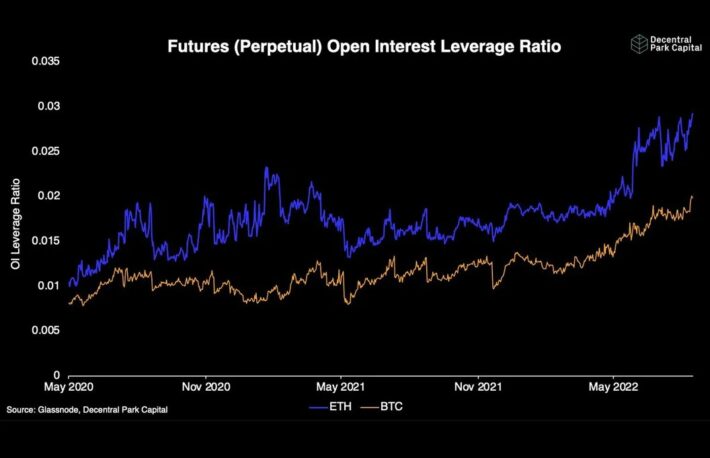

Decentral Park Capitalとブロックチェーン分析企業グラスノード(Glassnode)のデータによると、イーサリアムとビットコインの永久先物の建玉レバレッジ比率は当記事執筆時点、それぞれ0.03、0.02を超える過去最高水準に達している。

「比率の上昇は、建玉が市場規模を上回っていることを示し、将来の(ロング/ショート)スクイーズによるボラティリティリスクを高めることになる」とDecentralのリサーチャー、ルイス・ハーランド(Lewis Harland)氏は述べた。

永久先物は満期が設定されない先物。先物のスクイーズとは、ポジション放棄によって起こる価格の突然の急騰をいう。レバレッジ比率が高いほど、ロング/ショートのスクイーズが資産価格に与える影響は大きくなる。

暗号資産調査会社デルファイ・デジタル(Delphi Digital)のアナリスト、アンドリュー・クローン(Andrew Krohn)氏は26日、クライアント向け文書で同様の意見を述べ、比率は市場規模に対して建玉が大きいことを示し、「市場のスクイーズ、清算の連鎖、あるいはデレバレッジイベントのリスクが高くなっていることを意味する」と述べた。

イーサはBTCよりもボラティリティが大きくなる可能性

イーサリアムのレバレッジ比率は、ビットコインよりも高くなっているため、今後数週間、イーサリアムはビットコインよりもボラティリティが大きくなる可能性がある。

また、9月中旬に予定されているPoS移行「Merge(マージ)」に向けて、トレーダーはスポット(現物)を買い、先物を売るなどのさまざまな戦略を取り、意図せず、マージの際の価格乱高下の舞台を整えてしまった。

「比率が約38%高く、マージを狙った取引があることから、リスクはビットコインよりもイーサリアムの方が相対的に高くなる可能性がある」とハーランド氏は述べた。

|翻訳:coindesk JAPAN

|編集:増田隆幸

|画像:Decontrol Park Capital, Glassnode

|原文:Ether, Bitcoin Could See Turbulence as Open Interest Leverage Ratio Soars to Record High