ビットコインと米ドル指数の負の相関は復活する:アナリストが予想

ビットコイン(BTC)と米ドル指数(DXY)の負の相関はここ数週間で崩れており、ドルが売られ続ける中、時価総額トップの暗号資産(仮想通貨)は上値を伸ばすのに苦労している。しかし、あるオブザーバーによるとこの状況は長く続かないかもしれないという。

ドル指数は、世界の主要な法定通貨に対するドルの為替レートを測定するもので、先週は2.26%下落し、11月以来最悪のパフォーマンスとなった。指数は100.00を割り込み、昨年4月以来の低水準を記録した。

それでも、ビットコインは主に3万ドルと3万2000ドルの間で取引され、ミーム株を含む株式が上昇する中でも、数週間の値動きを延長しただけだった。

人気のニュースレター「Crypto Is Macro Now」の著者で、米CoinDeskとGenesisの元リサーチ責任者であるノエル・アチェソン(Noelle Acheson)氏によると、「ドルインデックスの変動が世界の流動性状況に影響を与え、それが暗号資産を含むリスク資産のバリュエーションに影響を与えるため、DXYとBTCのネガティブな関係は復活する可能性が高い」という。

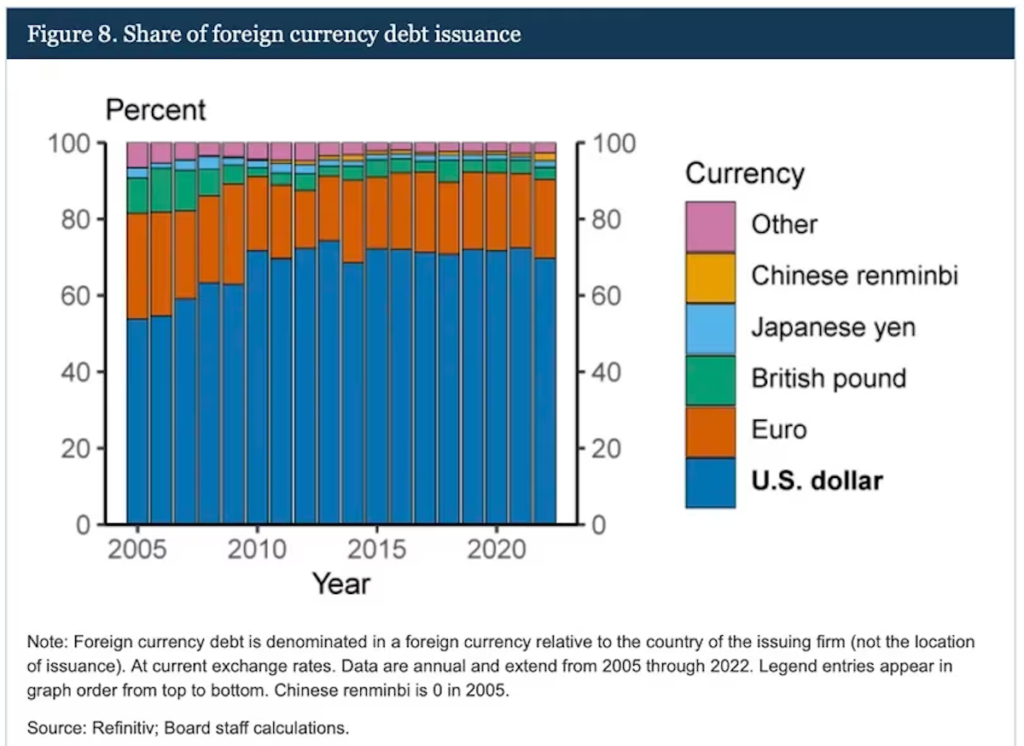

ドルは世界的な基軸通貨であり、世界貿易、国際債務、ノンバンクからの借り入れにおいて大きな役割を果たしている。ドル相場が上昇すると、ドル借入を抱える企業は債務返済コストの上昇やリスク資産へのエクスポージャーの縮小に直面する。ドル安は逆の効果になる。

「BTCとDXYの関係を長期にわたって揺るがすのは難しいだろう。それは、BTCの最も取引されるペアの分母が米ドルであるというだけではない(分母の価値が下がると、他のすべての条件が同じであっても比率は上昇する)。ドル安は世界中の米ドル債務保有者により多くの余裕を与え、世界の流動性を高めるということでもある」とアチェソン氏は7月17日のニュースレターで述べた。

上の図表は、2000年初頭から2022年まで、企業が自国通貨以外の通貨で発行した債券の内訳を示している。米ドルが選ばれているのは明らかで、2010年以降、米ドル建て債務の割合は70%前後で安定している。2000年代のゴールドの見事な強気相場はスポットベースの上場投資信託(ETF)の登場によるものというのが一般的な見方だが、DXY安の持続期間を含む良好なマクロ環境も大きな役割を果たした。

そのため、DXYの動向は暗号資産市場のプレーヤーが長く無視するにはあまりにも重要であり、ドルがその価値を下げ続ければ、ビットコインが買われる可能性がある。

DXY売りは続く

ゴールドマン・サックス(Goldman Sachs)によると、最近のドル安はさらに続くという。

「インフレの冷え込みと7月以降のFRBの忍耐強いスタンスへの期待からドルは大きく売られた。というのも、今回のレポートの重石となった同じ要因が今後数カ月はさらに軟化しそうであり、政策の意味合いが市場の隅々まで歓迎すべき緩和をもたらすからだ」とゴールドマンのエコノミクス・リサーチ・チームは14日の顧客向けメモで述べている。

アチェソン氏も同様の意見を述べ、ファンダメンタルズはドルの継続的な下落を示唆していると語った。

「米ドルの下落は堅調に感じられる。ドルの下落は長い間続いており、ファンダメンタルズはドルの下落が続くことを示している。アメリカの消費がまだ強いという兆候にもかかわらず、インフレ率は急速に低下している。アメリカの総合インフレ率(前年比)は今や日本を下回っている。そのことをよく考えてほしい。確かに、これは総合インフレにのみ適用され、コアインフレには適用されないが、それでもだ」とアチェソン氏は指摘した。

トレーダーは、連邦準備制度理事会(FRB)が今月末に予想される0.25%の利上げ後、引き締めサイクルを停止すると予想している。2022年3月以来、中央銀行は金利を5%引き上げ、5%から5.25%の範囲にした。この引き締めは昨年の暗号資産市場の暴落の一因となった。

|翻訳:CoinDesk JAPAN

|編集:井上俊彦

|画像:Federal Reserve/Refinitiv

|原文:Bitcoin Cannot Remain Indifferent to Dollar Index for Long: Analyst