流動性を保持しながら、ブロックチェーンネットワークに暗号資産(仮想通貨)をロックして報酬を得ることができるリキッドステーキングの規模は、今やDeFiによる貸し借りよりも大きくなっている。

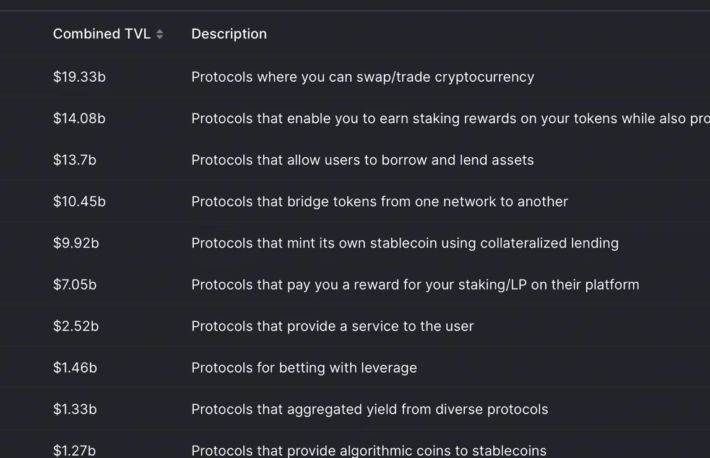

DeFi Llamaによると、リキッドステーキングプロトコルに預けられた暗号資産の総額は、2月27日の時点で141億ドル(約2兆円)であり、2番目に大きな暗号資産セクターになっている。DeFiレンディングプロトコルにロックされた総額は137億ドル(約1兆8680億円)で第3位、194億ドル(約2兆6500億円)の預金を持つ分散型取引所が第1位だった。

イーサリアムの「シャンハイ」アップグレードが近々予定されており、これによりステークホルダーは初めてステークしたイーサリアム(ETH)と蓄積された報酬を引き出すことができるようになることで、リキッドステーキングに対する投資家の関心が高まっている。リキッドステーキングは暗号資産分野で今年最も成績が良く、トータルバリューロック(TVL)の成長率は60%に近づいている。

「アップグレードは、流動的なステーキングソリューション間の健全な競争を可能にすることでこのスペースを革新し、ステーキング/アンステーキングからの利回りを提供することでETHの地位を強化し、ユーザーに自分の資産に対する主権を維持するセキュリティを与えるだろう」と、メッサーリ(Messari)のライアン・セルキス(Ryan Selkis)CEOは2月24日に発表されたニュースレターで述べた。

引き出しを開放することで全体の流動性が向上することが期待されている。2020年12月以降、イーサリアムのビーコンチェーン(Beacon Chain)には1650万ETH以上がステーキングされ、そのうち42%がリド・ファイナンス(Lido Finance)を中心とするリキッドステーキングプロトコルによってロックされている。

リドのようなリキッドステーキングプロトコルのユーザーは、ステイクド・イーサリアム(stETH)のような派生トークンを1:1で受け取ることができる。これらの派生トークンはユーザーのステークを表し、DeFiプロトコル全体で追加の利回りを生み出すために使用することができる。リドのガバナンストークン、LDOは今年220%上昇し、業界のリーダーであるビットコイン(BTC)やイーサリアムを圧倒的な差で上回った。米CoinDeskのデータによると、リドのライバルであるロケットプール(Rocket Pool)とFrax Financeのガバナンストークンも急騰している。

リキッドステーキングが分散型融資と比較して人気を集めているのは、この2つのセクター間の利回りの差に起因している可能性がある。

リキッドステーキング市場の75%以上を支配するリドは、ステーキングされたイーサリアムに4.8%、ソラナ(SOL)に6%、ポリゴン(MATIC)に6.3%のAPR(年換算利回り)を提供している。これは、DeFi大手のアーベ(Aave)でステーブルコインのUSDT、USDC、DAIを貸し出す際の利率より高い。

仮想通貨の供給量のうちステークされている割合を示すETHのステーキング比率は、他のレイヤー1の仮想通貨に比べて著しく低いため、リキッドステーキングはさらに成長すると予想されている。

「現在、レイヤー1コインの平均である58%に対し、ETHは14%しかステーキングされていない。そのステーキングへの関心は、今後も膨らみ続ける可能性が高い」と、Matrixportのリサーチ&戦略責任者マーカス・ティーレン(Markus Thielen)氏は米CoinDeskに語っている。

バイナンス・リサーチ(Binance Research)は最近、同様の意見を述べ、シャンハイ・アップグレード後にステーキングプロトコルに資金がより多く流入すると予測した。

「引き出しによって流動性リスクとこれまで定義されていなかったロックアップ期間の不確実性が取り除かれるため、多くの個人やグループがETHをステークするためにシャンハイを待っていたと言えるだろう」とBinance Researchは2月初旬にレポートで述べている。

|翻訳:coindesk JAPAN

|編集:井上俊彦

|画像:DeFi Llama

|原文:Liquid Staking Replaces DeFi Lending as Second-Largest Crypto Sector