1年弱で100万人増、口座数急増でトップをうかがう楽天証券の強みと将来戦略──楠社長インタビュー

もはや言うまでもないが、楽天はEコマースだけの企業集団ではない。楽天市場と並んで誰もが聞いたことがあるはずの「楽天カード」を筆頭に、各種決済サービス、ポイント、ネット銀行、保険など金融サービスの充実したフィンテック企業だ。

中でも投資・資産運用サービス提供をしている楽天証券には、競合する証券各社にとっても獲得が至上命題である若年層が流れ込んでいる。楽天の常務執行役員も務める楽天証券の楠雄治社長に、強みとこれからの戦略を聴いた。

9ヵ月で100万口座、最速のスピードで増えた2020年

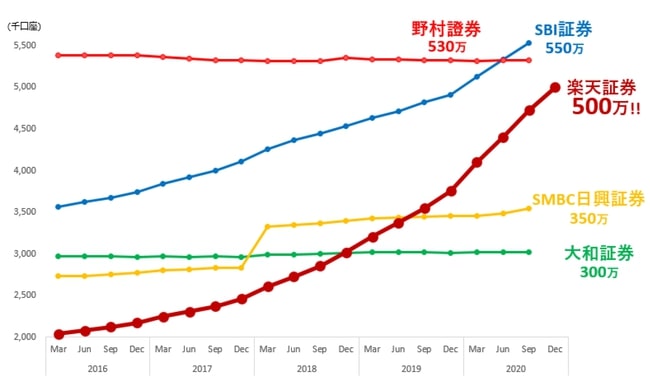

オンライン証券の業績が軒並み好調だった2020年。楽天証券も3月に400万口座を達成、9ヵ月後の12月には口座数が500万口座を突破したことを発表。1年弱での100万口座積み増しは過去最速のスピードだという。大手証券会社の口座数では1、2位のSBI証券、野村證券に一気に迫っている。

そんな2020年の商品・プロダクト面のトピックを振り返ってもらうと、楠氏は、スマホ株取引アプリ「iSPEED」が日本株だけでなく、米国株も取引できるようにした点を挙げた。日米のお気に入り銘柄が同じページで見られるようになった。

海外株に投資をしない人には意外かもしれないが、証券会社では一般的に、日本株と米株(外国株)は、Webサイトやアプリで取引画面が別になっている。だがこれは投資家にとってみれば不便極まりない。日本株と米国株を持っている投資家が、ポートフォリオの全体像を一覧できないと、現状の把握がしづらいのは当然だ。

楠氏は「こうしたアプリは国内大手証券で初めて。米国株式市場が好調なため、米株を取り扱っている他のネット証券も業績がいいようですが、当社は特にこうしたスマホ戦略がかなり追い風になったと思う」と胸を張る。

好調な2020年を受けて、今後はどういう戦略を持っているのだろうか。

楠氏は事業を「トレーディング」と、資産形成を中心にした「アセットマネジメント」に分けていると説明。トレーディングの今後については、人気の日本株、米国株に投資しやすいサービスづくりと、新たな商品の追加を考えているといい、その一つとして「CFD」を例に挙げた。

CFDは差金決済取引とも呼ばれるデリバティブ商品で、原資産や有価証券の受け渡しをせず、証拠金を預けて売買し、その差金のみを決済する。レバレッジがかけられるため、少ない資産で大きな額の取引ができることが特徴だ。楽天証券では、CFDの中でも株価指数や商品(コモディティ)の取り扱いを近く始めるという。

アセットマネジメントについては、初心者の流入が著しいことから、投資信託、特にインデックスファンドで積立投資できる環境をより充実させる方針という。

楽天グループのシナジー 投資でポイントが付き、付いたポイントで投資できる

楽天証券の口座数・利用者が増えている最大の要因は、楽天グループ他社からの流入だ。楽天エコシステムの中で、資産形成・資産運用サービスの提供を担う同社は、銀行やカードなどグループ各社との連携を強めている。

まず楽天銀行との間では、口座連携をしておくと、証券口座と銀行口座の資金の移動が簡単にできるようになる(マネーブリッジ)。投資をしたいときに証券口座に余力がなくても、楽天銀行の口座にお金があれば自動的にスイープされる。さらに株式などを売却して現金ができると夜間に銀行口座のほうに移動するため、普通預金金利がつく。この普通預金金利は、口座連携することで年率0.1%(税引き前)の優遇金利が適用されるという。

そして楽天カードでは、投資信託の積み立て購入を可能にした。金商法上、クレジットカード決済での定期定額の買付は毎月5万円までできるが、「投信積立利用者の半分以上、62%がクレジットカード決済によるもの」と明かす。

さらに楽天カードで投信積立を行うと積立額の1%分、楽天ポイントがつく。そのポイントをまた投資に回して投資信託や日本株などが購入できる。同社で投資信託を買っている顧客の7割、投信積立利用者の6割がポイントを活用しているという。そうしたグループのシナジーがあってこそ、月間10万口座以上のペースでの増加が達成できているのだろう。

新興スタートアップのサービスと比べるとダサい

ネット証券も開業から20年近くたち、トップ企業は既存の大手対面証券を超えるような規模に拡大している。こうした現状を踏まえ、同社の現状の課題感について問うと、楠氏は「UI/UX」を挙げた。

「20年近くにわたって連綿と続いてきたUI/UXは、改善はしてきたものの、最近のスタートアップが作るシンプルで分かりやすいアプリと比べると、若い投資初心者が使うのにはハードだろうし、ちょっとダサい」と認めた上で、「投資にほとんど興味がなかったお客様が、たとえば『ポイントがもらえる』という理由で始められている。投資を本格的にやろうという投資家向けではなく、投資にあまり興味・関心がない一般大衆向けに、どのようにシンプルで分かりやすくプレゼンをするかが課題」と分析する。

初心者向けサービスを別会社に切り分けることはしない

この点、初心者向けのサービス・事業を別会社として切り分ける戦略をとっている証券会社もある。だが楠氏は「経営難に陥りやすいのでは」と指摘。「初心者相手の投資サービスはもうかりにくい。当社も、楽天グループ他社から入ってこられる多くの初心者の方については、最初は収益化を見込んでいません。数年後に投資家として育ってくる方法を考えています」と明かす。

そして、「初心者向けだけのサービスを担う会社は体力がなくなっていいサービスが作れなくなってしまう可能性がある。当社はあくまで楽天証券として、その中でチャネルを切り分けていく選択を取る」と述べる。

2020年の楽天証券の新規口座開設者の属性を見ると、2016年には3割だった女性の比率が4割り程度に増えたほか、30代以下の占める割合が6割超。初心者比率は7割超にのぼるという。ちなみに実は同社はつみたてNISAの口座数が国内全体の4分の1を占めるほどに成長している。

こうしたことから、新卒の採用を増やすなど、社員の若返りも図っている。若い顧客に刺さる商品・サービスを実現するためで、「お客様の変化に合わせて会社の人員構成も変え、権限も渡し、どんどん顧客ニーズに合ったサービスが作り出せる会社にしていく」という。

目指すはあの会社、創業者の自伝を「3回読んだ」

ゆくゆくどんな存在になっていきたいのだろうか。

楠氏はまず日本の現状について「これほどはっきり公的年金の限界が目に見えている国はない」と指摘。個人が資産形成、資産運用を“しなければいけない”時代になりつつあるとして、「個人の資産形成を中心的に担える金融業者になる。これは投資を扱っている会社としての王道だと思います」と率直に認める。

投資を始める人がみな、投資に前向きでいろいろやりたい、アクティブなトレーダーというわけではない。「投資がしたい」のではなくて、「将来のために資産形成をやらざるを得ない」人も多い。楠氏は「そうした方たちに選んでもらって、積み立てで将来の資産形成をするための会社の代表になりたい」という。

トレーディングからアセットマネジメントへビジネスの軸足を移していきたいということなのだろう。こうした上で楠社長が目指す存在として挙げるのが、米国のリテール向けオンライン証券会社のチャールズ・シュワブだ。

1971年に創業した同社はもともと格安手数料のオンラインブローカーとして、手数料で稼いでいた。ITバブル崩壊後にビジネスを転換、投資信託の運用や販売といった資産管理・アセットマネジメントを中心にしていった。最近では収益に占める金利収入の割合が半分を超え、資産管理・運用手数料も多く、トレーディングの手数料はごくわずかだという。

2020年はシュワブ氏の自伝『ゼロ・コミッション革命―チャールズ・シュワブの「顧客目線」投資サービス戦略』(きんざい)が出版されたが、「大感動して3回読んだ」という楠氏は、ビジネスモデル転換の事例としてすごくみならうところがあると述べ、「シュワブ氏の考え方が徹底したお客様中心であるからこそできたのだと思う」と話す。

その上で楠氏は、「証券会社はどこも顧客中心主義を掲げていますが、自社中心主義のところがまだ多いのでは」と疑問を呈する。「その点、シュワブ氏は本当にお客様にとって便利で使い勝手のいいプラットフォーム・サービスを提供することを徹底してやっている」と評価する。

さらに、「彼らはお客様にとっての利益相反は徹底的に排除していて、インベストメントバンキングもやらないし、IPOも幹事はやっても主幹事はやらない。そこは徹底している。我々も将来的に目指す方向が同じです」と説明する。

ただチャールズ・シュワブは米国の金融機関。日本でそうしたビジネスが成り立つのだろうか。日本の金融業界では古くから「貯蓄から投資・資産形成へ」と言われるが、何年たっても進んでいるようには思えない。

楠氏はこの点について、「業者が貯蓄から金を動かすという発想でやっているからダメ」と喝破する。「そもそも自分の大事なお金を損するかもしれないところへ持っていくわけがない。これまでも、“貯蓄”からではなく、貯蓄の外側のサテライトマネー、遊び金を動かしただけにすぎない」と解説する。サテライトではなくコアマネーを、個人本人が自発的に動かすようにならないとダメだと述べる。

「米国だってレーガン政権の時、政府が国民に対して、国の年金制度では面倒見切れないとして私的年金にシフトして、401kが広がった。日本でも社会的な流れを作ることが非常に重要だと思います。そうした動きも出始めている。我々はプラットフォーマーなので、それが受け入れられるプラットフォームを準備していく」

暗号資産やデジタルアセットについては、楽天グループの常務執行役員として暗号資産ビジネスを管掌していることからその動向には注視しているという。最近の状況について、「ビットコイン相場がすごいことになっていて、投機的になっている」と危惧し、「暗号資産交換業者もこの相場環境がなければ、ヘタっていたところもあったと思う」と分析する。

さらに来年の改正金商法施行でレバレッジが2倍までに制限されることへの懸念を示し、「世界的な流れで不可避ですが、交換業などのビジネスも変わっていかざるを得ないでしょう」と展望を示す。

その上で、Facebookのディエム(旧リブラ)やCBDCなど、これからどういう形で新しい時代のお金が普及の中心になるか、セキュリティトークンやデジタルアセットが資本市場の中においてどう位置づけを占めるかを注視し、考えていかなければいけないと述べる。

2021年の相場はポジティブ。ただその先は分からない

長年、投資に携わっている楠氏は、2021年の相場環境についてどう見ているのだろうか。「ずっと先のことは分からないですが、コロナ禍からの回復の年になっていくと思う。株価的に見ると現時点で高値圏にあり、既に回復の兆しを織込み済みとも見てとれるかもしれませんが、その回復の後の道筋がはっきりしてくると思います。全般的に結構顕著に伸びるんじゃないでしょうか」とポジティブな見方を示す。

その上で、「アフターコロナのメリハリが出てくる相場状況になる」として、さらに伸びていく会社と、逆にコロナが追い風だった会社の中で落ち着くところも出るなど、違いが鮮明になると述べる。

今は金融緩和、景気対策の影響でマネーは流通しており、相場は悪い状況ではない。ただ緩和が永久に続くわけではなく、いつか引き締められるタイミングはくる。楠氏も「来年はまだいいかもしれないが、再来年は分かりませんね」との考えだという。

楽天グループ・楽天エコシステム(経済圏)に名を連ねる強みを生かし、新規の顧客数が多く、年代も若い特徴がある楽天証券。急拡大して口座数でトップをうかがうところまで成長してきた同社が、2021年もその成長を続けられるのか、また獲得した新規顧客をいかに投資家として育て、収益につなげるのかに注目が集まる。

インタビュー・構成:濱田 優

画像:楽天証券提供(過去の講演会で登壇する楠社長)